فروش بیمه توسط ازکی ، بیمیتو و بیمه بازار ممنوع شد

در پی انتشار اطلاعیه و بخشنامه بیمه مرکزی جمهوری اسلامی ایران فروش بیمه توسط ازکی ، بیمیتو و بیمه بازار ممنوع شد.

این بخشنامه به صورت کاملا صریح استارتاپ هایی که بدون مجوز مشغول فروش و بازاریابی انواع بیمه بوده اند را از ادامه

فعالیتشان منع و فروش بیمه توسط این مجموعه ها را ممنوع اعلام کرد.

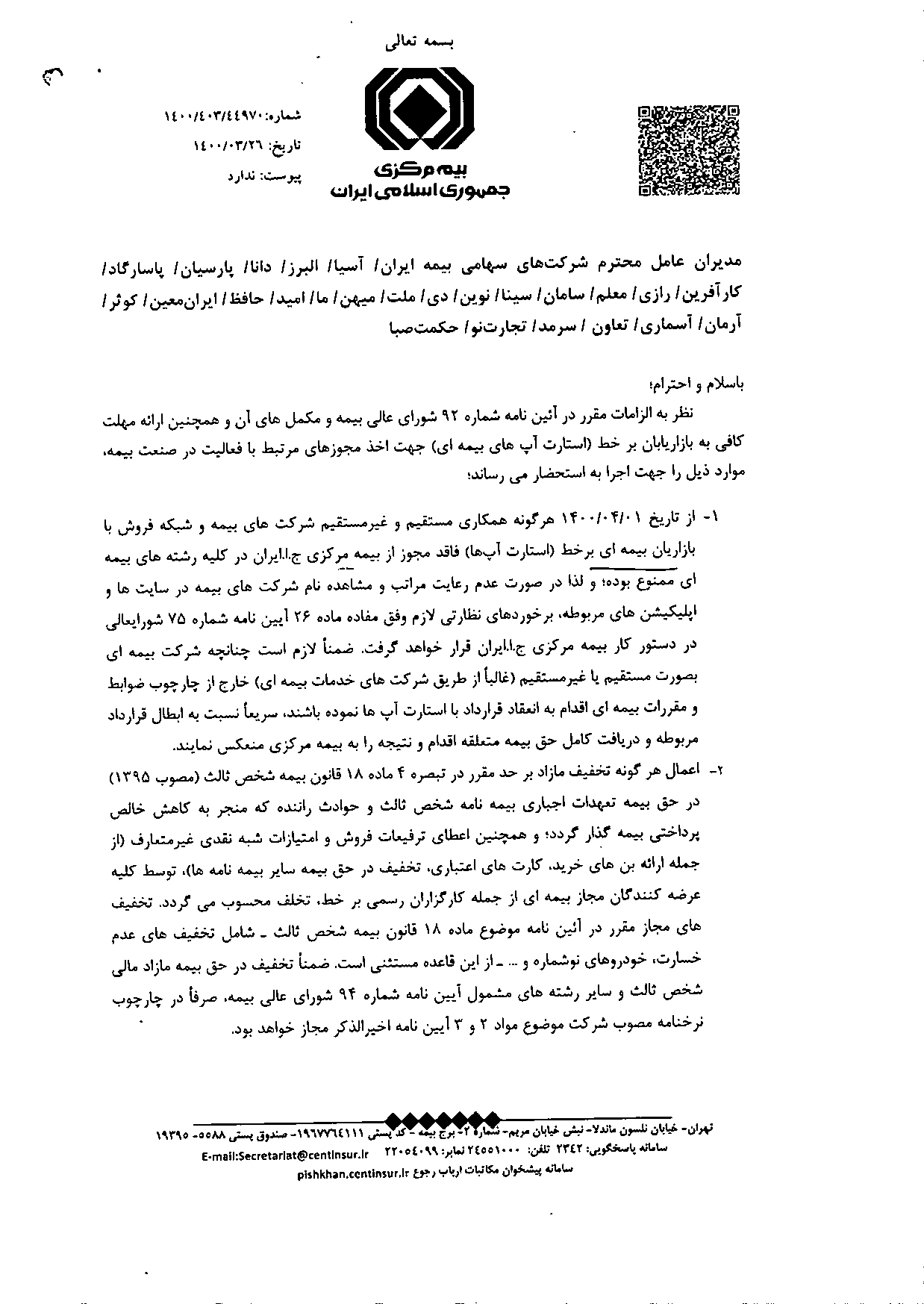

در بخشنامه ۱۴۰۰/۴۰۳/۴۴۹۷۰ بیمه مرکزی که مورخ ۱۴۰۰/۰۳/۲۶ صادر شده است بیمه مرکزی موارد زیر را به اطلاع مردم و شرکت های بیمه رسانده است.

۱ هرگونه همکاری با شرکت های بیمه ممنوع می باشد

در بند ۱ این بخش نامه از تاریخ ۱۴۰۰/۰۴/۰۱ هرگونه همکاری و فروش شرکت های بیمه ای به صورت مستقیم و یا غیر مستقیم با شرکت های بازاریان بیمه ای برخط(استارتاپ ها) فاقد مجوز از بیمه مرکزی جمهوری اسلامی ایران در کلیه رشته های بیمه ای ممنوع شده است.

این بند به قرارداد های خارج از قانون و عرف باشرکت های استارتاپی ذکر شده و اعلام کرده در صورت مشاهده با شرکت های بیمه شدیدا مطابق قانون برخورد خواهد شد.

۲ تخفیف های غیر متعارف خلاف مقررات است

شاید در نگاه نخست این بند به ضرر مصرف کننده بنظر برسد. اما واقعیت این است که شرکت های کارگزاری و بازاریابان برخط بیمه ای ( استارتاپ های بیمه ای) بعضا با دریافت وجه نقد از مشتریان بیمه ای اقدام به ارائه تخفیف هایی خارج قوانین به مشتریان می شند.

شاید بپرسید اعطای تخفیف چه مشکلی دارد و خود استارتاپ احتمالا ضرر و زیان خواهد کرد.

اما موضوع درواقع شکل پیچیده ای دارد.

برای مثال فرض کنید شخصی به شما بیمه شخص ثالث خودرو می فروشد. وجهی که شرکت بیمه برای فروش بیمه در نظر می گیرد N ریال است اما آن شخص -۱۰N از شما دریافت می کند.

با این حجم تبلیغات و هزینه ای که استارتاپ های بیمه برای معرفی خود صرف می کنند این تخفیف کمی عجیب به نظر می رسد.

اما شرکت های استارتاپی ضرر نمی کنند.

آنها مطابق قراردادی که با شرکت های بیمه معقد می کنند وجه حاصل از فروش بیمه را به صورت نقدی در حساب های خود دریافت می کنند و پس از چند روز این مبلغ اصلی فروش بیمه را به حساب شرکت بیمه واریز می کنند.

از ذخیره سازی وجه فروش بیمه در حساب های بانکی به صورت روزشمار سود کلانی به سمت استارتاپ ها روانه میشود.

احتمالا باز هم می گویید خب به ما چه ارتباطی دارد و ما تخفیفمان را می گیریم.

بله اگر بخواهیم سطحی به موضوع نگاه کنیم شما بعنوان مصرف کننده نهایی و مشتری بیمه صرفا مبلغ کمتری بابت حق بیمه خود پرداخت کرده اید.

اما فراموش نکنیم که تمام هزینه ای که شما برای خرید بیمه پرداخت می کنید و سودی که شرکت های بیمه از فروش بیمه کسب می کنند در چهارچوب قانون و محاسبات عالی صورت گرفته است.

پس اگر چند شرکت که هیچ تخصصی در قانون بیمه ندارند فروش بیمه را از این طریق به صورت انحصاری در دست بگیرند خیلی زود شاهد تعیین قیمت از سوی این استارتاپ ها خواهیم بود.

احتمالا در یکی دو سال آینده که مشتریان بیمه ای از این کاهش قیمت و تخفیف های بیمه ای اعتماد خود را نسبت به کارگزاری ها و شعب اصلی بیمه از دست می دهند و خرید و تمدید بیمه خود را از طریق این استارتاپ ها انجام می دهند شاهد افزایش قیمت و قیمت گذاری انحصاری توسط همین چند استارتاپ خواهیم بود.

این بخشنامه با نگاهی بلند مدت به حقوق مصرف کننده و شرکت های بیمه ای تعریف و طراحی شده است و متن کامل آن در تصویر زیر نمایان است.